1.미국 배당성장주가 필요한 이유, 배당ETF `SCHD`

HWAB U.S. DIVIDEND EQUITY ETF(SCHD)

1. 기본정보

· ETF명 : Schwab U.S. Dividend Equity ETF

· 운용사: Charles Schwab

· 설정일: 2011-10-20

· AUM: $32.64B(약 38.8조원, 2022년 1월 기준)

· 수수료: 0.06%

2. Methodology

· The investment seeks to track as closely as possible, before fees and expenses, the total return of the Dow Jones U.S. Dividend 100™ Index.

(Dow Jones U.S. Dividend 100™ Index의 (수수료, 비용 차감전)총 수익을 가장 가깝게 추종하는 투자)

·Dow Jones U.S. Dividend 100™ Index.

→ 모집단 : 다우존스 종합주가지수의 구성항목 중 REITs를 제외한 종목

※REITs 제외 : 부동산 비중을 늘리고자 하면, Realty Income 등 관련 종목도 같이 투자하는 것을 추천!

→스크리닝(Screening) : 아래 3가지 기준으로 필터링

(1)10년 연속 배당을 지급한 기업

(2)"Float-adjusted market capitalization"이 5억$ 이상인 기업

※Float-adjusted market capitalization : 자사주 등 유통되지 않는 주식을 제외한 주식가액

(3)최소 3개월치 ADVT가 2백만$ 이상인 기업

※ADVT : Average Daily Traded Value, 일 거래량

→인덱스 구조

(1)표본집단에 선정된 기업은 아래 4개의 펀더멘털 기준에 따라 순위가 책정됨.

▶총 부채 대비 영업활동 현금흐름 비율(단, 총 부채가 0인 경우 1위 부여)

▶ROE(자기자본이익률)

▶IAD 수익률

※IAD : Implied Annual Dividend, 최근에 받은 배당이 12개월간 지속됨을 가정하고 구한 연 배당금

▶5개년 배당성장률(="최근 12개월 배당금/최근 5개년 평균 배당금"-1)

(2)4개의 기준별로 측정된 순위의 평균값을 구한 뒤, 평균 순위가 낮은 종목부터 정렬

(3)상위 100개 기업이 인덱스에 포함됨

→리밸런싱

(1)기존에 인덱스에 포함된 종목은 순위가 200위 밖으로 밀리지 않는 한 인덱스에 남아있게 됨

(2)기존에 인덱스에 포함되지 않은 종목은 인덱스 내의 종목수가 100개가 될 때까지 순차적으로 포함

(3)기존에 인덱스에 포함되지 않은 종목 중 동점인 종목들은 배당률이 높은 종목이 우선 포함

→가중치

(1)분기별로 조정하며, 시가총액 가중평균이 기본 원칙

(2)그러나 개별종목의 비중은 4%를, GICS 분류상 한 업종의 비중은 25%를 초과할 수 없음

※GICS : MSCI 및 S&P가 개발한 글로벌산업분류기준으로 11개 부문으로 나누어져 있음

(3)특정일에 비중이 4.7%를 넘는 개별 종목의 비중 합이 22%를 넘는 경우 분기 조정에 준하는 조정 실시

3. 산업 및 종목 구성

· 금융, IT, 산업재, 필수소비재, 헬스케어의 비중이 높으며, 특이한점은 Energy의 비중이 상당히 낮음. 가장 높은 금융 비중이 약 22%이며 업종별로 고루 분산되어 있음

· 대표적인 종목은 코카콜라(KO, 각종 음료), 머크(MRK, 가다실/프로페시아 등 약 제조), 암젠(AMGN, 심혈관계 질환 /암 관련 제약회사), 씨스코(CSCO, IT 솔루션), 화이자(PFE, 비아그라/코로나 백신), Verizon(VZ, 통신회사/5G) 등이며, 대다수의 배당왕, 배당귀족주가 포함되어 있다.

※배당왕 : 50년 이상 배당금을 줄이지 않은 기업

※배당귀족주 : 25년 이상 배당금을 줄이지 않은 기업

4. 주가 및 배당금 추이

· 주가는 최초 상장이후 약 10여년간 3.2배(연평균 약 12%) 상승하였으며 COVID-19가 영향을 미친 2020년에는 주가가 급락 후 급등

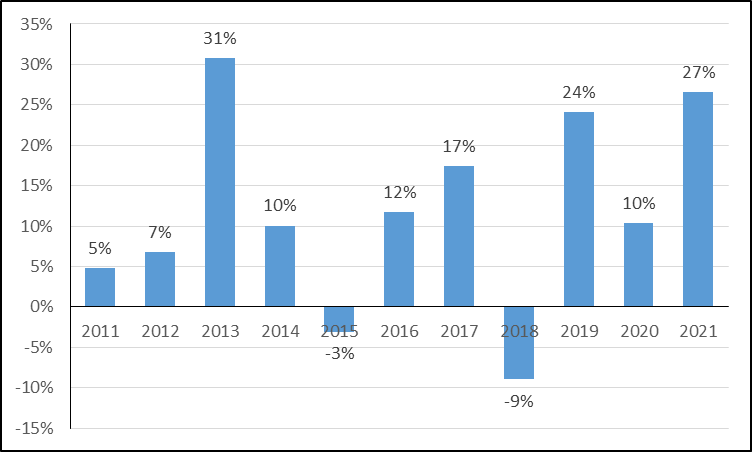

· 2012~2021년동안 8개년도는 상승마감했으며, 2개년도(2015,2018)는 하락 마감. 2013년 31%, 2021년 27%, 2019년 24% 순으로 수익률이 높았으며, 2018년 -9%, 2015년 -3%, 2012년 7% 순으로 수익률이 낮음

· MDD는 5%가 가장 빈번하며, 10% 이상을 기록한 경우는 약 5번. COVID-19 발병시 최대 낙폭(약 33%)을 기록함.

※MDD : Maximu, DrawDown, 특정 기간 최고 주가 대비 현재 하락률. 필자는 252거래일(약 1년) 최고가를 기준으로 산정.

-연도별 마지막 거래일 기준으로 산정. 2011년은 상장일~마지막 거래일까지의 수익률을 의미함.

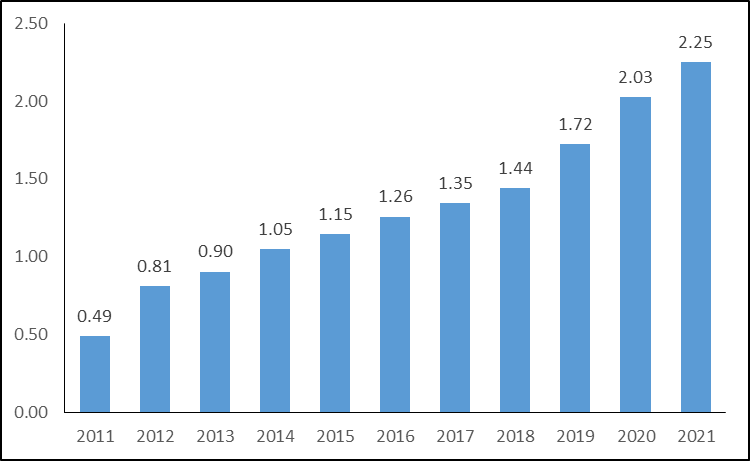

· 배당은 연 4회(3/6/9/12월) 지급함. 가장 최근 배당금은 2021년 12월에 한 주당 $0.6198이 지급됨

· IAD(마지막 배당 기준 시가 배당수익률)=($0.6198*4분기)/$80 = 약 3.1%

· 2011년 4분기 배당은 약 $0.1217이었으며, 10년 평균 배당금 성장률은 약 17.7%

총평:

미국 개인들도 좋아하는 배당성장 ETF입니다.

지금 당장에야 SCHD 보다 배당률이 높은 ETF가 많지만 수익률과 더불어 배당성장이 되면 지금 3%배당이 몇년 후에는 5% 7%될 수 있는 것입니다.

제가 주식투자 하고자 함은 투기보다는 투자이기에 현금흐름을 점차적으로 크게 만들 수 있는 최고의 ETF라고 생각합니다.

주식투자 개인의 판단에 있지만 오늘 SCHD만큼은 추천하고싶네요^^

모두 성투하세요!!!

'주식 스토리' 카테고리의 다른 글

| 3. 미국 반도체 3배 레버리지 SOXL ETF 투자해야 하는 이유. (0) | 2022.02.09 |

|---|---|

| 2.미국 레버리지 ETF 하는 이유, 나스닥 3배 레버리지 TQQQ (0) | 2022.02.09 |

| 사회의 악이라 불리는` 구` 페이스북 `현` 메타 그리고 실적발표 (0) | 2022.02.03 |

| 떨어지는 해 엔씨소프트, 떠오르는 해 '펄어비스' (0) | 2022.02.01 |

| 테마주? 텐베거? 너의 정체는 뭐니? 팔란티어 (0) | 2022.02.01 |